近期配资咨询平台,国际原油市场多空因素交织,整体呈现复杂震荡格局。展望后市,俄乌局势的演变仍是影响油市的关键变量,若双方达成停战协议,俄罗斯原油供应约束放松,将加大全球原油供应过剩压力,油价将面临进一步调整风险。

美元走强压制大宗商品价格走势

北京时间11月20日凌晨,美国劳工统计局宣布,因部分关键数据无法正常采集,将不再单独发布10月非农就业报告,原定于12月5日发布的11月报告推迟至12月16日公布。这意味着美联储在年内最后一次政策决策前,将完全缺失10月以来的关键就业数据支撑,就业数据空窗期的延长进一步加剧了货币政策的不确定性,并显著提升美联储暂停降息的概率。

与此同时,美联储最新公布的10月会议纪要显示,决策层内部存在严重分歧。官员们就12月是否实施连续第三次降息争议激烈:部分委员主张继续降息以应对就业市场疲软风险,另有多位成员明确支持按兵不动,而多数与会者认为,进一步降息可能会增加高通胀固化风险,或被误解为美联储对实现2%通胀目标缺乏承诺。

受此影响,市场对美联储降息预期迅速降温。CME“美联储观察”工具显示,交易员对12月降息25个基点的概率预测从48.9%降至32.7%。美元指数随之显著走强,突破100整数关口,美债收益率也同步上行,对以美元计价的国际原油等大宗商品价格构成压制。

三大机构月报强化供应过剩预期

11月中旬,美国能源信息署(EIA)、国际能源署(IEA)和石油输出国组织(OPEC)相继发布最新月度报告。尽管各机构对原油需求增速的判断仍存差异,但在供给持续增长这一基本判断上已形成共识。

IEA在报告中继续上调对美国原油产量的预期,预计2025年美国原油产量将达到创纪录的1359万桶/日,较此前预测的1351万桶/日进一步上升,相比2024年增加36万桶/日。报告显示,全球原油产量增速持续快于需求增速,预计到2026年,全球原油库存将呈现累积态势。

IEA则连续数月警示供应过剩风险,本月报告将2026年全球石油供应过剩量上调至409万桶/日。该机构强调,OPEC+自今年4月以来持续提高产量,叠加非OPEC+国家供应的稳步增长,而全球需求复苏态势仍显温和,共同导致供应过剩格局加剧。

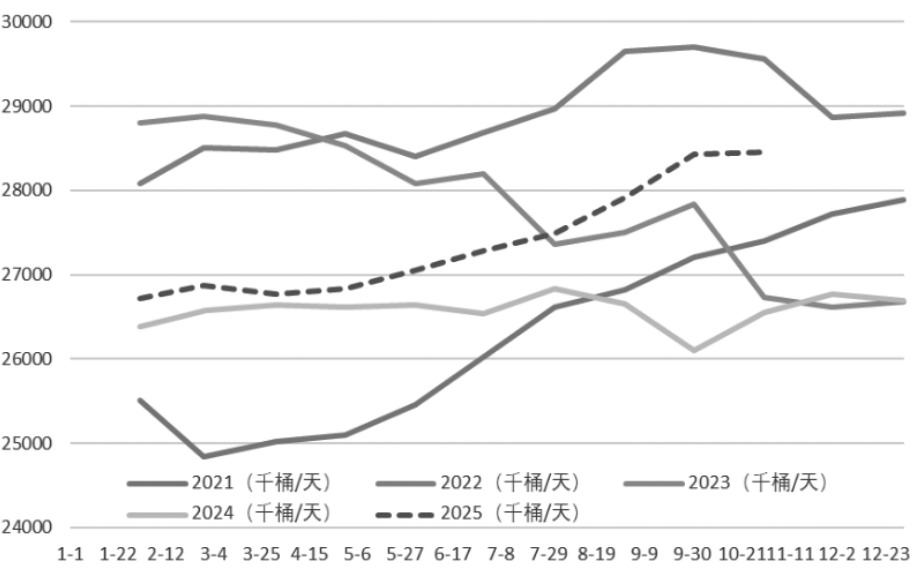

图为OPEC原油产量走势(单位:千桶/日)

OPEC在本月报告中基调转向保守,将2026年全球原油市场预期从此前的供应短缺调整为供需平衡。报告预计,2025年美国、加拿大等非OPEC+国家原油产量将增加80万桶/日,2026年将进一步增产60万桶/日。同时,将2026年全球对OPEC+的原油需求预测下调10万桶/日,至4300万桶/日。分析显示,若OPEC+维持10月4302万桶/日的产量水平,2026年全球原油市场将出现2万桶/日的小幅过剩。

地缘政治风险加剧市场不确定性

地缘政治因素始终是影响原油市场的重要变量。10月下旬以来,欧美加码对俄罗斯能源行业的制裁,乌克兰也持续袭击俄罗斯能源基础设施,引发市场对俄罗斯原油供应稳定性的担忧,从而为油价提供阶段性支撑。

10月22日,美国宣布暂停与俄罗斯的谈判,并对俄罗斯石油公司和卢克石油公司实施制裁。这两家公司上半年合计出口量达220万桶/日,约占俄罗斯原油总出口的一半。美方要求相关企业在11月21日前停止与这两家公司的业务往来。随后,欧盟批准对俄罗斯实施第19轮制裁,内容包括禁止进口俄罗斯液化天然气等。

值得关注的是,受制裁影响,目前全球范围内浮式储油库存已显著攀升。油轮跟踪公司Kpler数据显示,过去两个月亚洲浮式储油设施中的石油储量增加2000万桶,总量达到5300万桶,其中大部分来自受制裁的俄罗斯、伊朗和委内瑞拉。这些库存若在未来随局势缓和而集中释放,将进一步加剧市场供应压力。

当前原油市场正处于“地缘风险托底”与“供应宽松压顶”的博弈之中。从基本面来看,三大机构一致指向供应过剩格局,美国及其他非OPEC+国家产量增长强劲,OPEC+内部增产动力仍存,共同强化了中长期宽松预期。地缘政治方面,欧美制裁与俄乌冲突带来供应不确定性,成为油价短期支撑因素,但局势若转向缓和,反而可能释放更多潜在供应,加剧平衡表压力。宏观层面,美联储降息预期回落及美元走强,也从流动性层面对油价形成约束。

综合所述配资咨询平台,预计油价在多重因素交织下仍将维持低位震荡走势。建议密切关注OPEC+产量政策动态及俄乌局势进展,这些因素将成为打破当前平衡格局的关键。

元鼎证券_元鼎证券登录入口_配资平台官网提示:本文来自互联网,不代表本网站观点。